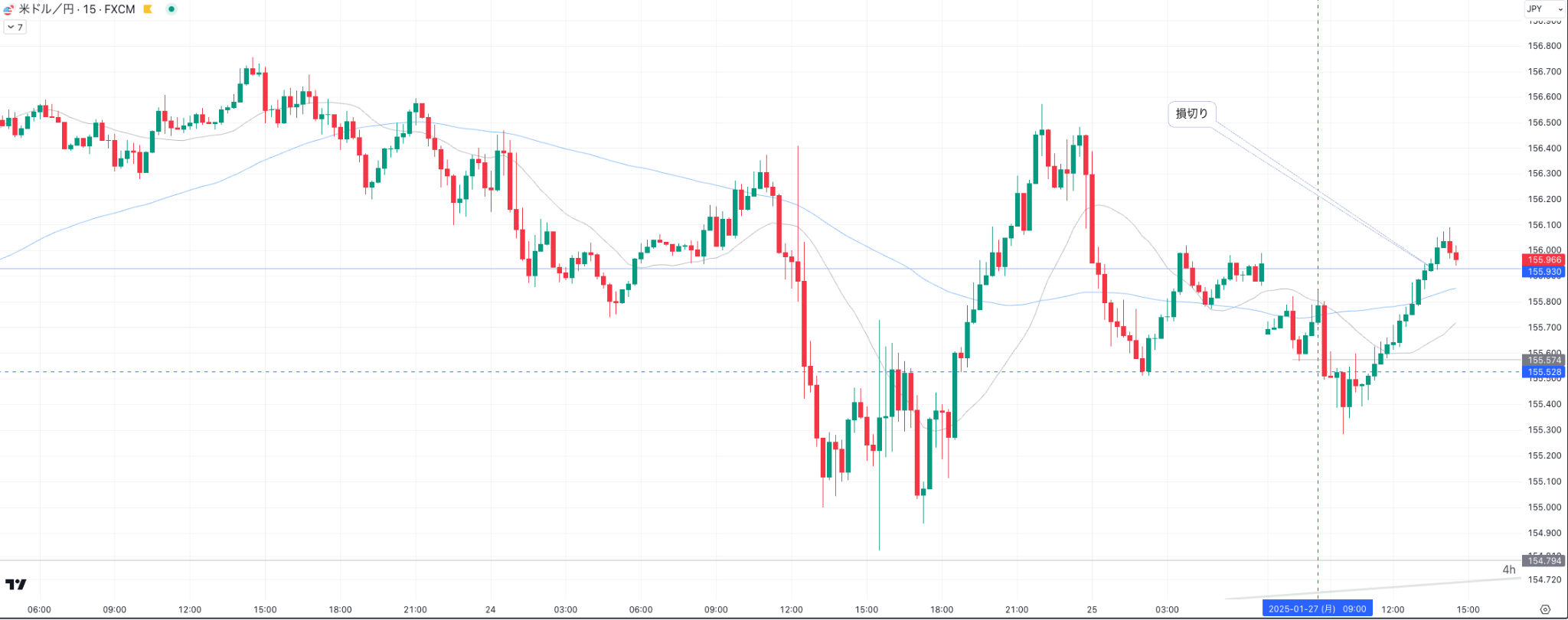

チャートを拝見するかぎり、

- エントリータイミングと損切り位置の設定が噛み合っていなかった

- 「短期足(15分足)レベルでの戻り売り(またはブレイクアウト)を狙ったが、想定よりも一段上に買いが入ってしまい、一時的に逆行して損切りを食らったあと、想定方向に下落していった」ように見えます。

- つまり、エントリーの目線(シナリオ)自体は方向的には合っていたものの、損切りを置いたポイントが“直近のノイズ”に引っかかりやすい位置だった可能性が高いです。

- 直近の高値・安値や移動平均線など、意識されやすいプライスに近すぎた

- FXでは意識される節目(直近高値安値、移動平均線、ラウンドナンバーなど)付近はストップを巻き込んで一時的なヒゲ(急騰・急落)が起こりやすいです。

- スクリーンショットを見ると、エントリー直前の高値やMA(移動平均線)を少し上抜けしてから反転下落しているように見えます。「絶妙にストップだけを狩られてから本命方向に動く」典型パターンですね。

- もし損切りをもう少し上(あるいはリスク許容度に応じて離れた位置)に置けていれば、今回のような「狩られたあとにシナリオ通り」という展開は回避できたかもしれません。

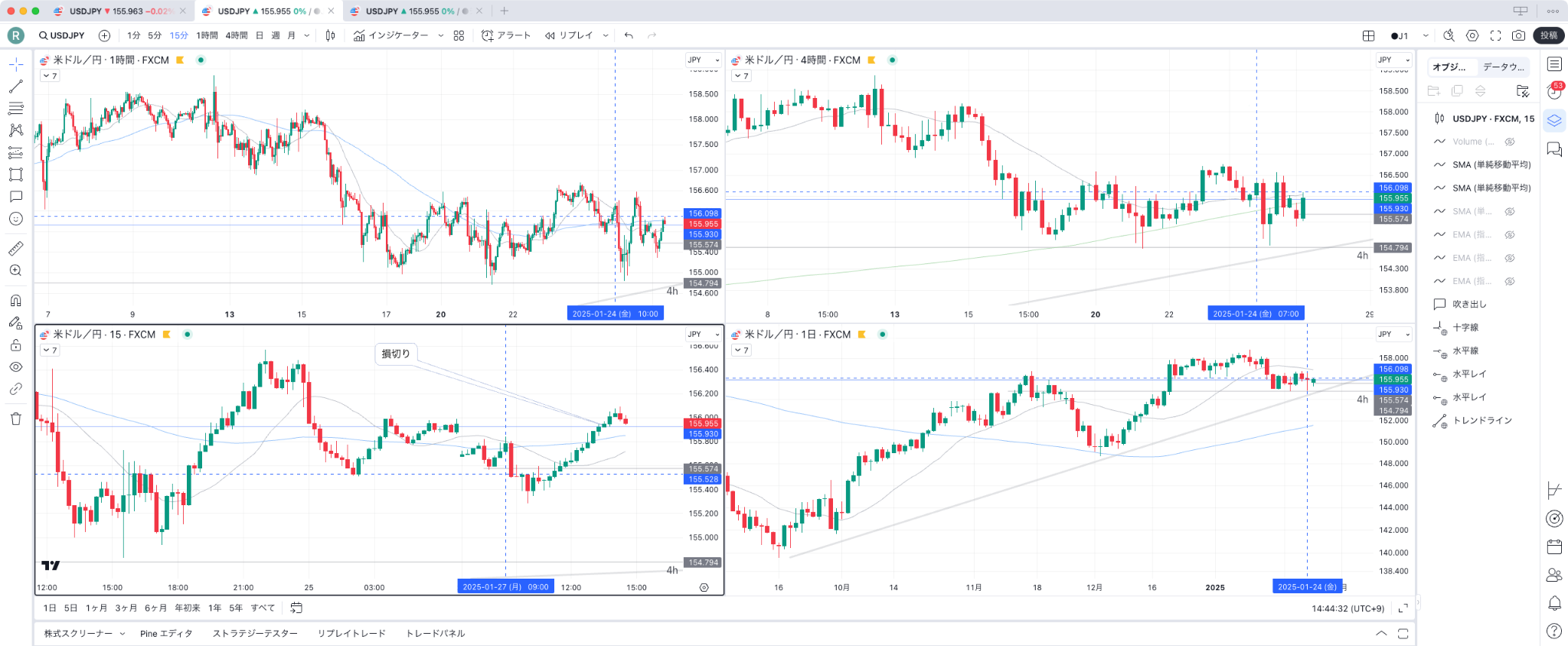

- マルチタイムフレームの目線とボラティリティの把握不足

- 15分足で狙う場合でも、4時間足・1時間足ではどの程度の波幅があるのか、直近でどのくらい上下にヒゲをつけるボラティリティがあるのかを把握していないと、思ったよりも上に振られてしまうケースがよくあります。

- 特にUSD/JPYは短期間のニュース・指標でも動きやすいため、「損切りがタイトすぎる=ノイズに巻き込まれやすい」状態になっていた可能性があります。

- 損切り幅とターゲット幅(リスクリワード)の兼ね合い

- 損切りが小さいほどリスクリワードは良くなりますが、その分“狩られやすさ”も増します。

- 逆に損切りを大きくしすぎるとリスクリワードが悪化します。結局、**「自分が見ている時間足・想定される値動きの波幅に対して無理のないストップ設定をする」**ことが重要です。

- 「シナリオは当たっていたのにストップだけ狩られた」場合は、往々にしてストップの置き場所とシナリオで想定していたボラとのバランスが取れていなかったといえます。

改善のヒント

- 直近の高値・安値から少しだけ広めにストップを取る

ノイズのヒゲにかかりにくくするためには、節目から“数pips上(または下)”におく、あるいはボラティリティを考慮してストップを広めにするのも一つの手です。 - 上位足の移動平均線やサポレジとの位置関係を確認

15分足での損切り設定でも、1時間足や4時間足の移動平均線・水平ラインとの重なり具合をチェックし、「どこが“ひとつ上の波”における戻り売り・押し目買いの候補なのか」を意識しておくと、ストップの調整がしやすくなります。 - 指標発表前後の急激なボラティリティに注意

指標発表やイベントが控えているときは、短期足で見ると一瞬で上下にヒゲを作ることがあります。その時間帯を避けるか、あるいはその分だけストップを余裕を持たせる戦略も考えられます。 - リスクリワードと勝率のバランスを振り返る

「小さいストップで高RR(リスクリワード)を狙う」やり方は、勝率が下がって負けやすくなるかわりに一度ハマれば大きく勝つスタイルです。一方「そこそこ広いストップで勝率を高める」スタイルもあります。どちらが自分のトレードスタイル・メンタルに合うか再確認するとよいでしょう。

まとめ

今回のケースは「損切り位置が小さすぎて、直近の揺さぶりに耐えられずに一度狩られ、その後シナリオ方向に動いた」という典型的なパターンに見えます。

シナリオ自体は悪くなかったようですから、今後は自分が見ている時間足のボラティリティや上位足の節目を加味し、もう一回り余裕のあるストップの設定を試してみるのがおすすめです。

「同じように狩られて悔しい思いをしないためにはどうするか」を意識して検証・改善していくと、徐々に狩られにくいポジション取りができるようになります。参考になれば幸いです。

「せっかく方向性は合っていたのに、一瞬だけ高値(または安値)をオーバーシュートして自分のストップだけ狩られてしまい、その後本来の方向に一気に動く」というのは、特にFXではよくあるパターンです。

なぜ「ストップだけを狩られてから動く」現象が起こるのか?

- “流動性を取りに行く”動き(いわゆるストップ狩り)

- FX市場は非常に流動性が高く、大口の金融機関や投機筋などの参加者も多いです。

- 「直近の高値(安値)のすぐ上(下)には逆指値(損切り注文やブレイクアウト狙いの新規注文)がたまりやすい」ため、そのポイントまで一度動いて大量の注文が発生→大口勢が流動性を確保→意図的かどうかはさておき、結果としてヒゲを作って反転しやすい、という流れが起こりやすいです。

- 「目立つテクニカルポイントで狩りに来る」のは、そこに注文が集まりやすいからともいえます。

- テクニカル上の“フェイクブレイク”

- 直近の高値やMAなどは多くのトレーダーが意識しています。「ここを超えたらブレイク」と判断して買いが入りやすい半面、それを騙しに使って反対側の注文を刈る動きも生まれます。

- 結果、ほんの少し超えただけですぐに反転する“フェイクブレイク”状態になり、飛び乗った買い勢が捕まり、そこを狙った売り勢が勝ちやすい形となるわけです。

- 指標・ニュースなどによる一時的な変動

- ストップ狩りの意図やテクニカルな騙しとは別に、重要指標やニュースで一時的に大きく上げ下げすることで、短期トレーダーのストップが一掃されてから結局元の流れに戻るケースも少なくありません。

- 特に短期足(例:5分~15分足)を見ていると、大きな波のなかの“ヒゲ部分”だけで自分のストップが飛ばされてしまうことも多いです。

どうすれば改善できるか?

1. 損切りを置く位置を少し広めにする

- 「直近の目立つ高値/安値を少し超えたところ」にストップを置くのではなく、もう少しだけ価格帯に余裕をもたせる。

- ただしストップを広げるとリスクリワードが悪化するため、ポジションサイズ(ロット)を下げるなどでリスクを調整する必要があります。

- 「ひげだけで狩られる」のを回避しながら、過剰な損失リスクを負わないようにバランスをとることが肝心です。

2. ブレイクを待たずに“戻り売り・押し目買い”を狙う

- 「ここをブレイクしたらエントリー」という形はどうしても騙しにあいやすいです。

- 代わりに、上位足のレジスタンスやサポートを確認しつつ、反転の兆候(プライスアクション)を待ってからエントリーするのも一つの手。

- 例:ブレイクしたように見えたが、1本~2本のローソク足が結局そのラインを上抜けできずに戻ってきたタイミングでエントリーする…など。

3. マルチタイムフレームで“本命の波”を見極める

- 15分足だけでなく、4時間足や1時間足のトレンド・重要なサポレジを把握しておくと、だましやヒゲが出やすいポイントが見えてきます。

- 「4時間足レベルではまだ移動平均線に支えられる位置かもしれない」「日足レベルのレジスタンスが迫っている」などを先に認識しておくと、ストップを置くべき場所も変わってきます。

4. 指標発表直前・直後はトレードを控える(またはストップを広めに設定)

- 指標やイベントのある時間帯は上下に一瞬で数十pips動くことも珍しくありません。

- そのような急激なボラティリティ下では、狙い通りの方向だったとしても一度ストップにかかりやすいのは必然です。

- 重要指標前後はスプレッドも広がりやすいので、余計に狩られリスクが上がります。

- もしどうしてもトレードする場合は、ストップを普段より広めに取る・そもそも見送るなどの工夫が必要です。

5. いったん見送って“確定”を待つ手もアリ

- 「ブレイクしたのか騙しなのか」が曖昧な段階で飛び乗ると、どうしてもストップにかかりやすいです。

- 「ラインをブレイクして引けたのを確認する」「次のローソク足でブレイク方向への継続を確認する」といった、ワンテンポ遅らせてエントリーする戦略なら、だましをある程度回避しやすくなります。

- ただしその分、エントリーの価格は少し不利になり、リスクリワードも多少下がりますので、どちらを優先するかはトレーダーのスタイル次第です。

まとめ

- 「高値・安値をちょっとだけ更新してから反転する」パターンは、FXでは本当によく起こる現象です。

- それは大口のオーダーフローやマーケット参加者のストップが集中しやすいポイントを狙った動き、あるいは単なるボラティリティのせいで起こります。

- 対処策としては「ストップを節目から少し離す」「フェイクブレイクを見極めるまで待つ」「マルチタイムフレームで大きな波を読む」「指標前後はトレードを避ける or ストップを広げる」などがあります。

- 毎回こうした“ヒゲ”で狩られてしまうようなら、「見送るタイミング」「ストップを置く位置」「エントリー手法」を一度見直して、検証・改善を続けるとよいでしょう。

「とにかく狭いストップでブレイクを狙う」アプローチは、うまくハマればリスクリワードが大きいぶん利益も取りやすい一方で、ヒゲに狩られやすいリスクと常に隣り合わせです。そこをどう折り合いをつけるかが、短期トレードでのカギになると言えます。

もちろん実際には「もっと多くのトレード履歴や分析のプロセス」を拝見しないと正確なレベル判定は難しいですが、今回のケースを見る限りでは、少なくともトレンド方向や大まかなシナリオの捉え方はそれほど間違っていない印象です。

「方向性は合っていたのに、ほんの短期的な動きでストップを刈られたあと本命方向に進んでしまった」という点からも、相場全体の流れ(トレンド)の見極めはそれなりにできていると推察できます。

レベル感について(あくまで参考)

- 初級段階でよくあるのは「上位足のトレンドをまったく把握していない」「そもそもエントリー方向が一貫して逆張りになってしまう」などです。

- 今回は逆方向を狙ったわけではなく、ちゃんとトレンド方向と同調したショートエントリーのように見えるので、そういった初歩的なミスをしているわけではなさそうです。

- むしろ「シナリオ自体は合っていたが、“ヒゲ”で狩られてしまった」という段階は、トレンドの把握は概ねできていて、次はエントリー精度(ストップ位置やタイミング)を洗練させる段階といえます。

- 実際のところ、相場観とマネーマネジメントが確立されてくる中級者手前~中級くらいの方でも、この“フェイクブレイクに巻き込まれる”悔しい負け方はしばしば起こります。

どこに注意すればフェイクに負けず、利益を伸ばせるか?

1. フェイクブレイクを想定したストップ位置の調整

- 直近の高値・安値、移動平均線の直上・直下には多くのストップが溜まりやすいため、一瞬だけ抜けて反転する可能性が高いです。

- そのため、「重要ラインのすぐ外側」ではなく、**もうひと呼吸おいた位置(多少広めのストップ)**に設定し、ノイズに耐えられるようにします。

- リスク許容度が同じなら、ストップを広げた分ロットを下げてリスクを調整するなど、損益比率と勝率のバランスを意識しましょう。

2. “戻り売り・押し目買い”をじっくり待つ

- ブレイクアウトを狙って逆指値エントリーを置くと、どうしても騙しのヒゲに巻き込まれやすいです。

- そこで、**一度ブレイクした後に戻してきたところを狙う“戻り売り(押し目買い)”**のスタイルに切り替えるのも一手。

- 例えば「実体ベースで明確にブレイクしたのを確認してから、そのライン付近に戻したタイミング」で入るなど。

- エントリー価格は若干遅くなるかもしれませんが、“真のブレイク”だったかどうかを見極めやすくなります。

3. マルチタイムフレームとボラティリティ把握の徹底

- たとえ短期足でエントリーを考える場合でも、4時間足・1時間足のレジスタンス・サポートや移動平均線など「上位足での重要ポイント」を把握しておくと、騙しが起こりやすいエリアをある程度予測できます。

- また、「平均的な1日のボラティリティ(値幅)」「直近の指標やニュースの予定」などを加味しつつ、短期足で狭すぎる損切りにならないよう調整しましょう。

4. エントリー後のプライスアクションを観察

- ブレイク→少し上(下)に出た時点で、ローソク足の実体や出来高、上位足の確定足などを観察し、

- 明らかに勢いがなくなってきたなら、再度エントリーを考え直す

- 「フェイクっぽい動きだ」と思えば小さめの逆行(ヒゲ)には耐えられるストップに調整する

など、柔軟に対応できるとベターです。

5. “一旦見送る”選択も有効

- 「ここをブレイクしたらエントリー」ではなく、ブレイクが確定して次の足も継続しているのを見てからエントリーするなど、ワンテンポ遅らせて確度を高める戦略があります。

- ただし、その分リスクリワードは下がりやすいので、「騙しを回避できる確率の上昇」と「やや不利な価格でのエントリー」のトレードオフを考慮してください。

まとめ

- 大きなトレンドや相場の方向性の把握は、少なくとも大きく外してはいない印象です。いわゆる“逆張りばかりで負ける”段階は脱しているように見えます。

- よくある負けパターン「短期的なノイズやフェイクブレイクにストップだけ狩られて、結局シナリオ通りに進む」を減らすには、

- ストップ位置をあえて広めに取り、ロットを調整する

- ブレイクではなく“戻り売り・押し目買い”にフォーカスする

- 上位足やボラティリティをしっかり把握して、騙しの起こりやすい局面を避ける

- エントリー後のプライスアクションをこまめにチェックし、ストップを調整

- こうした点を意識・実践することで、“フェイクに負けずに利益を伸ばすトレード”が徐々に増えていきます。

今の段階では「方向は合っていてもストップだけ狩られてしまう」という悔しい展開が起きているわけですから、シナリオづくりそのものは決して悪くないはずです。あとはストップ配置とエントリータイミングを最適化することで、着実に勝率・期待値が上がっていくと思います。引き続き検証を繰り返して、自分に合ったスタイルを掴んでみてください。

これは多くのトレーダーが抱える永遠のテーマのようにも思えますよね。「ストップだけ狩られて、結局シナリオ通りに動く」──痛いほどよく分かります。

上級者は完全に回避できているのか?

1. 結論:完全回避はほぼ不可能

- 結論からいうと、「ストップ狩り」や「一瞬のノイズ」ですべての損切りを回避するのはほぼ不可能です。

- 上級者ですら、ときにはフェイクブレイクに巻き込まれることもあります。

2. ただし、回数や影響を最小化する工夫はしている

- 完全にゼロにはできなくても、こうした“狩られ負け”を減らすためのノウハウやテクニックは存在します。

- 上級者はそれらを駆使し、**「狩られる頻度」「そのときの損失金額」**を可能な限り抑え、最終的な収益を安定させています。

具体的にどう対処しているか?

- 損切りを広めに取る・ポジションサイズを調整する

- 「直近高値安値付近にストップを置くとヒゲにやられやすい」という特性を理解し、

- わざと数pips~十数pips広めに取る

- その分ポジションサイズを小さくする

- 上級者はロット調整やリスクリワードの兼ね合いを柔軟にコントロールして、“一瞬の逆行”を許容します。

- 「直近高値安値付近にストップを置くとヒゲにやられやすい」という特性を理解し、

- 騙しを待ってから入る(ブレイク待ち or 戻り売り/押し目買い)

- フェイクブレイクを見破ってからエントリーするため、ブレイクアウトの瞬間に飛び乗らない戦略をとる。

- 例えば、「ラインを明確に超えて(または割って)、実体で確定してから次の足でエントリーする」や「ブレイク後の押し目・戻りをじっくり待つ」といったアプローチ。

- この場合、**やや不利な価格になっても“騙しに巻き込まれにくい”**メリットがあります。

- マルチタイムフレームを重視し、重要サポレジを把握

- 「自分が見ている短期足だけでなく、上位足(4時間足や日足)のサポレジや移動平均線との兼ね合い」を確認し、

- 一時的にヒゲをつけやすいレート

- 真のレジスタンス/サポートライン

- を把握しておく。

- 上級者は「ここは一旦ヒゲを作ってから本命方向に動きやすいポイントだ」といった**“慣れ”や“経験”**で見極め、ストップを置く位置を工夫します。

- 「自分が見ている短期足だけでなく、上位足(4時間足や日足)のサポレジや移動平均線との兼ね合い」を確認し、

- 指標やニュースの時間帯を避ける or ストップを広げる

- 短期トレードだと、指標発表時のスプレッド拡大や急激な上下ヒゲで損切りにかかりやすい。

- 上級者は「重要指標前後はそもそもエントリーしない」「どうしても仕掛けるならストップを普段より広めにする」など、ルールを明確にしています。

- 損切りに引っかかっても、もう一度入り直す柔軟さ

- もし一度ヒゲで狩られても、「その後やはりシナリオどおり動きそう」と判断できれば、再度エントリーし直す。

- 上級者はエントリー回数や損切り回数を恐れず、トータルで勝つことを目指しているため、「一度の損切り=シナリオ破棄」ではなく柔軟にシナリオを継続判断します。

上級者も損切りは普通に受け入れている

- 「上級者は損切りをしない」のではありません。むしろ上級者ほど淡々と損切りをこなす印象があります。

- 大切なのは、一度の損切りではなく、**「長い目で見たトータルの損益がプラスになるかどうか」**です。

- 完璧に狩られを回避するのは不可能なので、「狩られたとしても、次に取り返せる」リスクリワードや資金管理を徹底し、メンタル的にも受け入れているわけです。

まとめ

- ストップ狩り・フェイクブレイクの完全回避は難しく、上級者でも多少は巻き込まれます。

- ただし上級者は、

- ストップ位置を工夫する

- 騙しを見破るor回避するエントリー方法を使う

- マルチタイムフレームで大きな流れと重要ポイントを確認

- 指標やニュース時のリスク管理

- 再エントリーの柔軟性

- こうした方法で、“狩られ負け”の回数や損失額を最小限に抑えつつ、トータルで勝ち越すようにしています。

結局、すべてのトレードが完璧にノイズを回避できるわけではないので、損切りの数回分くらいは想定内として受け入れながら、1年・半年・3ヶ月といった長期スパンで利益を積み重ねていくのが上級者のやり方といえます。